随着互联网技术的迅猛发展,数字账户钱包逐渐成为人们生活中不可或缺的一部分。无论是进行在线购物、收发货款,还是存储和管理数字资产,这种新型的金融工具都提供了前所未有的便捷与安全感。在本篇文章中,我们将深入探讨数字账户钱包的定义、特点、以及在现代金融环境中的重要性,同时解答与数字账户钱包相关的五个常见问题。

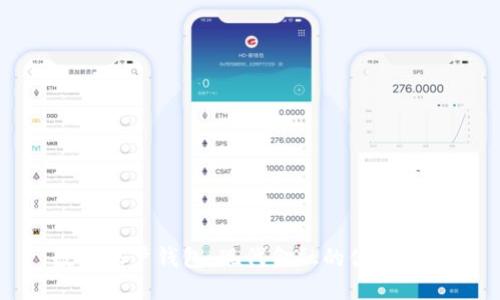

数字账户钱包,也被称为电子钱包或数字钱包,是一种存储数字货币和其他类型财务信息的工具。用户可以通过数字钱包存储加密货币(如比特币、以太坊等)、传统货币的电子形式或其他类型的财务数据。数字账户钱包的出现,使得用户无论身处何地,只需通过手机或电脑便能够方便、安全地进行资金管理。

数字账户钱包主要分为以下几类:

数字账户钱包在现代金融中具有多种优势:

选择合适的数字账户钱包是非常重要的,用户在选择时,应考虑以下几个因素:

随着区块链技术和市场需求的不断变化,数字账户钱包的发展方向也将随之变化。我们可以预见以下几个趋势:

数字账户钱包的安全性主要取决于其技术架构和用户的使用方式。许多数字钱包采用了先进的加密技术来保护用户的资产,确保在传输过程中的数据安全。比如,热钱包虽然便于使用,但因为在线连接,面临的黑客攻击风险相对较高。相对而言,冷钱包由于是离线存储,更为安全。然而,无论是热钱包还是冷钱包,用户都应注意一定的安全措施,例如定期更换密码、启用两步验证等,避免信息泄露和资产损失。

使用数字账户钱包进行交易的步骤一般如下:首先,在数字钱包平台上创建账户并完成身份验证。完成后,用户可以将法币或加密货币充值到其数字钱包中。在进行交易时,用户只需输入接收方的钱包地址,输入想要发送的金额,然后确认交易。系统会生成一个交易记录,用户可以在钱包中随时查看。针对不同的数字钱包,交易过程可能会有所不同,因此用户应仔细阅读相关操作指南。值得注意的是,部分交易可能需要支付少量的手续费。

数字账户钱包和传统银行账户在功能和使用上有显著区别。首先,数字钱包通常专注于数字货币的存储和交易,而银行账户则涵盖了更多传统金融服务。此外,数字钱包的资金转移速度通常较快,而银行转账有时可能需要较长时间。最后,数字钱包通常没有实体分行,而银行提供了面对面的服务支持。因此,虽然它们在基本功能上存在相似之处,但各自适用的场景和用户需求却有所不同。

数字账户钱包适合多种人群使用,特别是那些习惯于进行线上交易的人。例如,电商客户,可以使用数字钱包方便急速购买;加密货币投资者,通过数字钱包安全管理其投资;旅行者,可以借助数字钱包进行跨境支付,避免汇率损失。此外,年轻一代对数字产品的接受度更高,因此,数字账户钱包在年轻用户中也越来越受到欢迎。

确保数字账户钱包中的资产安全可以采用以下几种方式:首先,使用经过验证和评价的网站或应用程序,避免下载未知来源的软件。其次,启用多重身份验证功能,增加额外的安全层。第三,定期备份钱包信息,并将备份保存在不同的安全地点。最后,不要分享私钥和账号密码。只有采取足够的安全措施,才能最大限度保障资产安全。

总结来说,数字账户钱包作为现代金融工具,不仅为用户提供了极大的便利,也在提升金融服务的安全性和效率方面发挥了重要作用。随着技术的不断进步,我们有理由相信,数字账户钱包的应用场景将会更加广泛,其功能也会更加丰富。在这个科技飞速发展的时代,适应并掌握这种新兴工具,将成为每个人现代生活中的一项重要技能。

leave a reply